Belastingaangifte: Te Betalen Inkomstenbelasting En Premie Volksverzekeringen

How To Calculate Your Income Tax And National Insurance Contributions

Keywords searched by users: te betalen inkomstenbelasting en premie volksverzekeringen premie volksverzekeringen 2023, terug te krijgen inkomstenbelasting en premie volksverzekeringen, wanneer geen premie volksverzekeringen betalen, wat is premie volksverzekeringen, totaal inkomstenbelasting en premie volksverzekeringen in de min, aow-premie als je niet werkt, belastingaangifte, belastingdienst terugbetalen inkomstenbelasting

1. Wat is te betalen inkomstenbelasting en premie volksverzekeringen?

Te betalen inkomstenbelasting en premie volksverzekeringen zijn verplichte bijdragen die inwoners van Nederland moeten betalen aan de Belastingdienst. Deze bijdragen worden ingehouden op het inkomen en worden gebruikt om de kosten van sociale voorzieningen en volksverzekeringen te dekken.

De inkomstenbelasting is een belasting op het inkomen van particulieren. Dit inkomen kan afkomstig zijn uit loon, winst uit onderneming, vermogen of andere bronnen. De hoogte van de inkomstenbelasting is afhankelijk van het inkomen en wordt berekend volgens een progressief tariefsysteem. Dit betekent dat hoe hoger het inkomen, hoe hoger het belastingtarief.

Daarnaast moeten inwoners van Nederland ook premie betalen voor de volksverzekeringen. Dit zijn verzekeringen die iedereen in Nederland verplicht is af te sluiten. De volksverzekeringen bieden onder andere dekking voor de Algemene Ouderdomswet (AOW), Algemene Kinderbijslagwet (AKW), Algemene Nabestaandenwet (ANW) en de Zorgverzekeringswet (ZVW). De premie voor de volksverzekeringen wordt berekend als een percentage van het inkomen en wordt samen met de inkomstenbelasting ingehouden.

2. Hoe worden de premies volksverzekeringen betaald?

Iedereen die in Nederland inkomen heeft, betaalt premie voor de volksverzekeringen. De premies worden automatisch ingehouden op het loon of de uitkering door de werkgever of uitkeringsinstantie. Deze inhoudingen worden ook wel loonheffing genoemd.

De werkgever of uitkeringsinstantie is verantwoordelijk voor het correct inhouden en afdragen van de premies volksverzekeringen. Zij dragen de premies af aan de Belastingdienst, die vervolgens de volksverzekeringen financiert.

3. Belastingtarieven en schijven voor de inkomstenbelasting

De belastingtarieven en schijven voor de inkomstenbelasting kunnen jaarlijks veranderen. Voor het jaar 2023 gelden de volgende tarieven en schijven:

– Schijf 1: Inkomen tot € 9.713: 37,10%

– Schijf 2: Inkomen van € 9.713 tot € 21.006: 37,10%

– Schijf 3: Inkomen van € 21.006 tot € 68.507: 49,50%

– Schijf 4: Inkomen vanaf € 68.507: 49,50%

Het belastingtarief wordt toegepast op het inkomen binnen de desbetreffende schijf. Inkomens hoger dan € 68.507 vallen in de hoogste schijf en worden belast tegen het hoogste tarief.

Het is belangrijk op te merken dat deze tarieven alleen gelden voor de inkomstenbelasting en niet voor de premies volksverzekeringen. Deze premies worden apart berekend en opgeteld bij de inkomstenbelasting.

4. Loonheffing en premies voor werkgevers

Als werkgever ben je verplicht om loonheffing en premies voor de volksverzekeringen in te houden op het loon van je werknemers. Deze inhoudingen moeten correct berekend en afgedragen worden aan de Belastingdienst.

De loonheffing is een verzamelnaam voor de belasting en premies die ingehouden moeten worden op het loon van werknemers. De loonheffing bestaat uit de inkomstenbelasting, premies volksverzekeringen, premies werknemersverzekeringen en de inkomensafhankelijke bijdrage Zorgverzekeringswet.

De premies voor de volksverzekeringen die ingehouden moeten worden zijn de AOW-premie en de premies voor de Anw en de AKW. Deze premies worden berekend over het brutoloon van de werknemers.

Als werkgever ben je verantwoordelijk voor het juist inhouden en afdragen van de loonheffing en premies. Het niet correct nakomen van deze verplichtingen kan leiden tot hoge boetes en sancties.

5. Het doen van belastingaangifte

Als je in Nederland woont, ben je verplicht om elk jaar belastingaangifte te doen. Belastingaangifte houdt in dat je aan de Belastingdienst doorgeeft wat je inkomen is en welke aftrekposten je wilt gebruiken.

Je kunt belastingaangifte doen via de website van de Belastingdienst of met behulp van speciale aangifteprogramma’s. Tijdens het doen van de aangifte vul je onder andere inkomsten, betaalde premies en aftrekposten in. De Belastingdienst berekent vervolgens hoeveel belasting en premies je moet betalen of terugkrijgt.

Het is belangrijk om alle relevante gegevens en documenten bij de hand te hebben tijdens het doen van de belastingaangifte. Dit kan onder andere salarisstroken, jaaropgaven, bankafschriften en eventuele aftrekposten zijn.

6. Premie betalen voor volksverzekeringen in het buitenland

Als je in het buitenland woont, maar inkomen ontvangt uit Nederland, moet je ook premie betalen voor de volksverzekeringen. Deze premies worden ingehouden op het inkomen en afgedragen aan de Belastingdienst.

Woont u buiten Nederland en heeft u inkomen uit Nederland, dan moet u in veel gevallen in Nederland premie betalen voor de volksverzekeringen. Dit kan bijvoorbeeld het geval zijn als u pensioen, AOW of andere uitkeringen ontvangt. De hoogte van de premie hangt af van het inkomen en wordt berekend volgens dezelfde regels als voor inwoners van Nederland.

Het is mogelijk om vrijstelling te krijgen van de premie volksverzekeringen als je in het buitenland woont en onder de sociale verzekeringswetgeving van een ander land valt. Hiervoor moet je een verzoek tot vrijstelling indienen bij de Sociale Verzekeringsbank (SVB).

7. Betaling van sociale verzekeringen vanuit het buitenland

Als je in het buitenland woont en sociale verzekeringen betaalt in Nederland, moet je deze premies zelf betalen. Je ontvangt hiervoor maandelijks een factuur van het CAK (Centraal Administratiekantoor). Het CAK berekent de hoogte van de premies op basis van het inkomen dat je uit Nederland ontvangt.

De premies die je betaalt zijn onder andere de premie voor de Zorgverzekeringswet (ZVW) en de verdragsbijdrage. De premie voor de ZVW is een percentage van het inkomen en wordt berekend volgens dezelfde regels als voor inwoners van Nederland. De verdragsbijdrage is een bijdrage voor sociale verzekeringen die gebaseerd is op internationale verdragen.

Het is belangrijk om de premies op tijd te betalen om problemen te voorkomen. Als je niet op tijd betaalt, kan dit leiden tot boetes en eventueel het verlies van bepaalde rechten en voorzieningen.

FAQs

1. Wat is premie volksverzekeringen 2023?

De premie volksverzekeringen voor het jaar 2023 is nog niet officieel bekendgemaakt. De hoogte van de premie wordt jaarlijks vastgesteld door de overheid en kan variëren afhankelijk van het inkomen en de belastingtarieven.

2. Kan ik geld terugkrijgen van mijn inkomstenbelasting en premie volksverzekeringen?

Ja, het is mogelijk om geld terug te krijgen van de inkomstenbelasting en premie volksverzekeringen. Dit kan bijvoorbeeld het geval zijn als je recht hebt op bepaalde aftrekposten of toeslagen. Tijdens het doen van de belastingaangifte berekent de Belastingdienst automatisch of je recht hebt op een teruggave of dat je moet bijbetalen.

3. Wanneer hoef ik geen premie volksverzekeringen te betalen?

Je hoeft geen premie volksverzekeringen te betalen als je niet verzekerd bent voor de volksverzekeringen. Dit kan bijvoorbeeld het geval zijn als je in het buitenland woont en onder de sociale verzekeringswetgeving van dat land valt.

4. Wat is premie volksverzekeringen?

De premie volksverzekeringen is een verplichte bijdrage die inwoners van Nederland moeten betalen voor de volksverzekeringen. Deze premies worden ingehouden op het inkomen en worden gebruikt om de kosten van sociale voorzieningen en volksverzekeringen te dekken.

5. Wat betekent het als mijn totaalbedrag aan inkomstenbelasting en premie volksverzekeringen in de min is?

Als je totaalbedrag aan inkomstenbelasting en premie volksverzekeringen in de min is, betekent dit dat je in aanmerking komt voor een teruggave. Dit kan bijvoorbeeld het geval zijn als je meer belasting betaald hebt dan nodig is op basis van je inkomen en eventuele aftrekposten.

6. Moet ik aow-premie betalen als ik niet werk?

Nee, als je niet werkt, hoef je geen AOW-premie te betalen. De AOW-premie wordt alleen ingehouden op het inkomen uit arbeid.

7. Moet ik de belastingdienst terugbetalen als ik te veel inkomstenbelasting heb ontvangen?

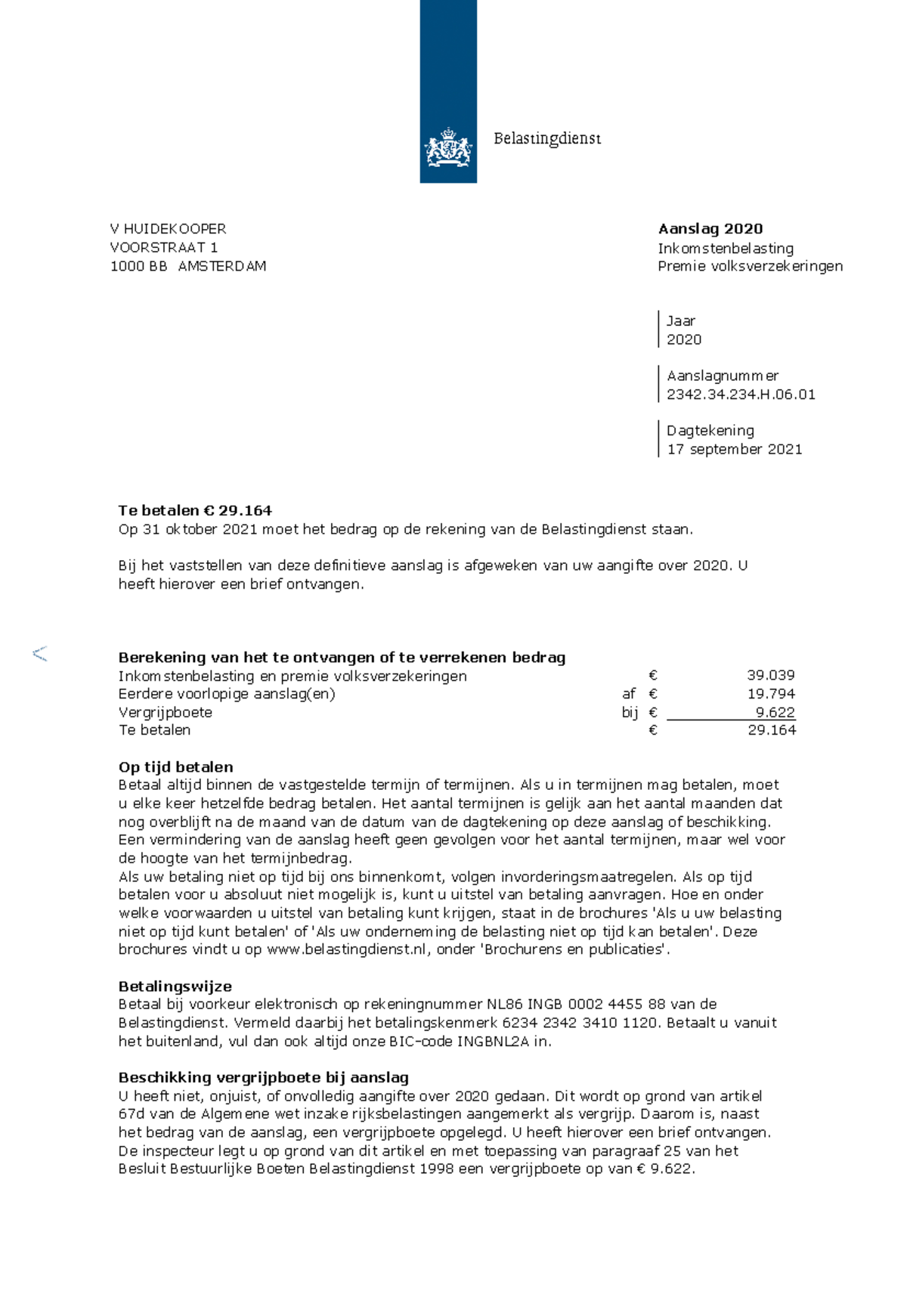

Ja, als je te veel inkomstenbelasting hebt ontvangen, bijvoorbeeld door een foutieve voorlopige aanslag of toeslagen, moet je dit bedrag terugbetalen aan de Belastingdienst. Dit kan in één keer of in termijnen, afhankelijk van de afspraken die je met de Belastingdienst maakt.

Categories: Samenvatting 46 Te Betalen Inkomstenbelasting En Premie Volksverzekeringen

Iedereen die in Nederland inkomen uit werk en woning heeft, betaalt premie voor de volksverzekeringen. Dat kan op 2 manieren: U betaalt via uw aanslag inkomstenbelasting/premie volksverzekeringen. Uw werkgever houdt een deel van de premie in op uw loon of uitkering.In 2021 zijn de premies volksverzekeringen: 17,90% AOW, 0,10% Anw (Algemene nabestaandenwet) en 9,65% Wlz (Wet langdurige zorg). Dit wordt berekend over maximaal € 35.129 van het inkomen in box 1. Het maximum te betalen bedrag aan premie volksverzekering is in 2021 € 9.713.Loonheffing is de verzamelnaam voor loonbelasting en de premie voor de volksverzekeringen. Dit zijn de: Algemene ouderdomswet (AOW); Algemene nabestaandenwet (ANW)

Hoeveel Inkomstenbelasting En Premie Volksverzekeringen Moet Ik Betalen?

In 2021 zijn de premies voor de volksverzekeringen als volgt: 17,90% AOW (Algemene Ouderdomswet), 0,10% Anw (Algemene nabestaandenwet) en 9,65% Wlz (Wet langdurige zorg). Deze premies worden berekend over een maximuminkomen van € 35.129 in box 1. Het maximale bedrag aan premie volksverzekeringen dat betaald moet worden in 2021, bedraagt € 9.713.

Hoe Noem Je Premies Volksverzekeringen En Loonbelasting Samen?

Loonheffing is de term die wordt gebruikt voor de combinatie van loonbelasting en premies voor volksverzekeringen. Deze premies omvatten onder andere de Algemene Ouderdomswet (AOW) en de Algemene Nabestaandenwet (ANW).

Hoe Komt Het Dat Ik Inkomstenbelasting Moet Betalen?

Top 16 te betalen inkomstenbelasting en premie volksverzekeringen

See more here: chewathai27.com/to

Learn more about the topic te betalen inkomstenbelasting en premie volksverzekeringen.

- Hoe betaalt u de premie volksverzekeringen? – Belastingdienst

- Belastingtarieven en schijven box 1 inkomstenbelasting 2021

- Wat moet ik als werkgever afdragen over het loon van …

- Belastingaangifte doen | Wetten en regelingen | Rijksoverheid.nl

- Premie betalen | Belasting | Wonen in Nederland, ondernemen in Duitsland

- Hoe betaal ik mijn sociale verzekeringen vanuit het buitenland?

See more: https://chewathai27.com/to/over-de-nos